こんにちは!前回は、個別株の“自分で選ぶ楽しさ”を中心に、その魅力をお伝えしました!

こちらもCHECK

-

-

1株から始められる!個別株投資の魅力

「投資って難しそう…」そんな不安を抱える初心者へ。今は1株から気軽に始められる時代。単元未満株や新NISA、米国株の魅力まで、あなたの“未来を選ぶ”投資ストーリーがここから始まります。

続きを見る

ただ一方で、

- 銘柄探しが面倒

- 財務諸表を読むのが難しい

といった理由から、個別株投資にハードルを感じる方も多いのではないでしょうか。

そんなときに頼りになるのが、投資信託 と ETF(上場投資信託) です。 「まずは分散された商品でコツコツ増やしたい」という方にぴったりの選択肢といえます。

この記事では、

- 投資信託とETFの仕組み

- それぞれのメリット・デメリット

- NISAでの活用法

を初心者の方でもイメージしやすいように、わかりやすく解説していきます。

目次

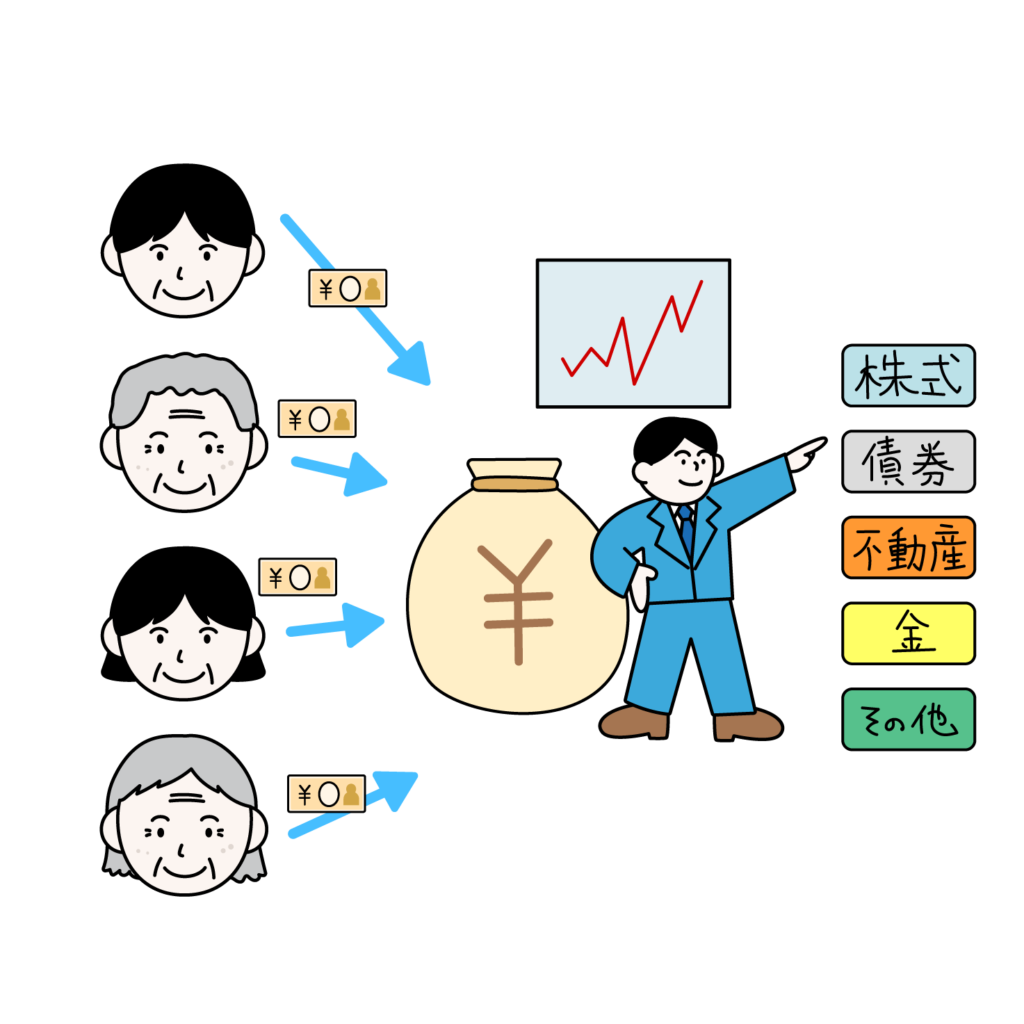

投資信託ってどんな仕組み?

投資信託は、かんたんに言うと

「みんなのお金を集めて、プロがまとめて運用してくれる仕組み」 です。

自分ひとりでは買いにくい海外株や債券、不動産などにも、少額から参加できるのが大きな魅力。さらに、運用のプロが複数の資産に分散投資してくれるため、リスクを抑えながら資産を増やすことが期待できます。

投資信託に関わる人たち

- 投資家

お金を出してファンドに参加。利益が出れば「値上がり益」や「分配金」を受け取れます。 - 販売会社(証券会社や銀行)

投資信託を販売する窓口。購入や解約の手続きを担当します。 - 運用会社(ファンドマネージャー)

集めたお金をどこに投資するかを決める“司令塔” - 信託銀行(お金の保管係)

投資家のお金を安全に預かる役割。運用会社と分けて管理することで安心感を高めます。

利益の出方

利益の形は大きく2つ

- 値上がり益(キャピタルゲイン):投資信託の価格が上がったときの利益

- 分配金(インカムゲイン):株の配当や債券の利息から得られるお金

長期投資では「分配金を受け取る」より「再投資して複利で増やす」ほうが効率的に資産が育ちやすいです。

投資信託にかかる費用

- 購入時手数料:買うときにかかる費用(無料の商品も多い)

- 信託報酬:運用を任せるための管理費。毎日少しずつ差し引かれます。

- 解約時費用:一部の商品では売却時にかかる場合があります。

同じ内容の投資信託でも、信託報酬の差が長期では大きな違いになります。必ず確認しましょう✋

投資信託の種類

インデックスファンド👈おすすめはこちら

ニュースでよく目にする日経平均株価など指数に連動。低コストで分散投資でき、長期投資に向いています。

株式インデックスファンド

特徴:日経平均、TOPIX、S&P500、全世界株式(オルカン)など、株価指数に連動。長期的には経済成長の恩恵を受けやすい。

使い分け:資産形成の「主役」。長期投資の中心に据えやすく、積立投資との相性が良い。

債券インデックスファンド

特徴:株式より値動きが安定。利息収入が期待できる。

使い分け:リスクを抑えたいときや、株式の値動きを和らげたいときに有効。

REIT(不動産)インデックスファンド

特徴:不動産市場に分散投資でき、株や債券と異なる値動きをすることが多い。

使い分け:インカムゲイン(分配金)を得たいときや、ポートフォリオに不動産の要素を加えたいときに組み入れる。

ゴールド(コモディティ)インデックスファンド

特徴:インフレや有事の際に資産防衛の役割を果たす。株や債券と逆相関になることも多い。

使い分け:リスク回避として少額を組み入れるのが一般的。

アクティブファンド

プロが銘柄を選び「指数を上回る利益」を狙うタイプ。成功すれば大きなリターンもありますが、コストは高めです。

インデックスファンド・アクティブファンドともに詳細については別の記事で紹介したいと思います

ETFってどんな仕組み?

ETFは 「証券取引所に上場している投資信託」。

中身は投資信託とほぼ同じですが、株と同じようにリアルタイムで売買できるのが特徴です。

イメージすると:

- 投資信託

「学校の給食」 → 1日1回、みんな同じメニューが配られる。自分で選ぶ手間はない。 - ETF

「コンビニのお弁当」 → 好きなタイミングに買える。種類も豊富で自由度が高い。

ETFの特徴

- リアルタイムで売買できる

- 価格は市場で決まる(需給で変動。ただし中身の価値から大きくズレない仕組みあり)

- 分配金は自分で再投資(自動再投資はされません)

投信とETFの違い(ざっくり比較)

| 項目 | 投資信託 | ETF |

|---|---|---|

| 売買タイミング | 1日1回の基準価額(後決め) | 市場でリアルタイム取引 |

| 分配金 | 自動再投資が選べる | 自分で再投資が必要 |

| コスト | インデックス型でもETFより高めの場合あり | 信託報酬は低めが多いが売買手数料あり |

| 最低投資額 | 100円から積立可能 | 1口単位(数千円〜) |

NISAでの活用法

- つみたて投資枠:投資信託が中心。自動積立・低コストで長期資産形成に最適。

- 成長投資枠:ETFや一部投信が対象。リアルタイム売買で柔軟にリバランス可能。

💡 ワンポイント:同じ指数に投資するなら、

- 「投信でコツコツ積立」

- 「ETFで一括投資や調整」

という組み合わせもおすすめです。

まとめ:仕組みを知れば投資は怖くない

- 投資信託:プロに任せて分散投資。価格は1日1回決定。

- ETF:中身は投信だが、売買は株式スタイルでリアルタイム取引。

- 長期投資のカギ:低コスト・分散・自動化。

👉 投資は「難しそう」「怖い」と感じるかもしれませんが、仕組みを理解すれば一歩踏み出すハードルはぐっと下がります。 最初の一歩は小さくても大丈夫。大切なのは、自分が納得して続けられるスタイルを見つけることです。

おまけ<投資信託 or ETF 診断テスト>

Q1. 投資スタイル

- コツコツ自動で積立したい → 投資信託

- 自分で売買のタイミングを決めたい → ETF

Q2. 手間と管理

- 分配金は自動で再投資してほしい → 投資信託

- 分配金を自分で受け取って使ったり再投資したい → ETF

Q3. 投資金額

- 100円や1,000円など少額から始めたい → 投資信託

- 数千円〜数万円単位でまとめて投資できる → ETF

Q4. コスト意識

- 手数料は多少あっても自動積立の便利さを優先 → 投資信託

- とにかく管理費用(信託報酬)が安い方がいい → ETF

判定結果

- 投資信託タイプ

- コツコツ積立・ほったらかし投資が向いている

- 自動で再投資して複利効果を得たい

- 少額から安心して始めたい

- ETFタイプ

- 自分で売買タイミングを決めたい

- 株のようにリアルタイムで取引したい

- コストをできるだけ抑えたい

- ハイブリッドタイプ

- 「投信で積立」+「ETFで一括投資や調整」

- 両方のメリットを取り入れてバランスよく運用できる