はじめに

前回は、インフレという視点から「なぜ投資が必要なのか」について解説しました!

-

-

参考節約だけじゃ…物価上昇にどう向き合う?②

インフレってどういうこと?物価が上がる理由や暮らしへの影響を、初心者にもわかりやすく解説します。

続きを見る

今回はその逆に、貯蓄の重要性について考えてみたいと思います。

投資には元手(原資)が必要です。

その原資を確保するには、自分の価値観に沿った家計の見直しが欠かせません。

毎月ほぼ同じ給料を受け取り、そこから固定費を差し引くことで「余裕資金」が見えてきます。

この余裕資金をどう作り、どう使うか――その配分が資産形成の鍵となります。

貯蓄の役割=生活防衛費という考え方

生活防衛費とは、病気・失業・災害などの「もしも」に備えて、一定期間生活できるだけの資金を確保しておくための貯蓄です。

私自身、コロナ禍の初期に経済活動が大きく停滞した際、生活を維持するには貯蓄が不可欠だと痛感しました。

家賃や光熱費、食費などは容赦なく口座から引き落とされますし、

「コロナにかかったら職場に迷惑がかかる。治っても戻れないかもしれない…」

そんな不安な日々を過ごしていました。

当時はまだ投資をしておらず、幼少期に両親が積み立ててくれた100万円の貯蓄に支えられていました。

もし投資に全力を注いでいたら、株価の急落によって生活への不安はさらに大きかったと思います。

過去を振り返っても、10年に一度は大きな暴落が起きているようです。

だからこそ、投資だけに偏らず、貯蓄も同じくらい大切にしたいと強く感じています。

生活防衛費の目安(家族構成別)

| 家族構成 | 推奨される生活防衛費の目安 |

| 独身・一人暮らし | 月々の生活費の3〜6か月分(例:約46万〜93万円) |

| 夫婦二人暮らし | 月々の生活費の3〜6か月分(例:約84万〜167万円) |

| 子どもがいる家庭 | 月々の生活費の6か月〜1年分(例:180万〜390万円以上) |

| 自営業・フリーランス | 月々の生活費の6か月〜1年分以上(公的保障が少ないため) |

なぜこの金額が必要なのか

- 失業時の収入ゼロ期間に備えるため

- 病気やケガで働けない期間の生活費をまかなうため

- 災害などの突発的な支出に対応するため

- 公的支援(失業保険・傷病手当など)が受けられるまでに時間がかかる場合があるため

貯め方のコツ

- 固定費を見直して支出を減らす

- 給料から「先取り貯金」をする

- ボーナスや臨時収入を生活防衛費に回す

- 副業などで収入源を増やす

- 生活防衛費専用の口座を作り、管理を分ける

余裕資金を生み出す4STEP

家計の見直しは、単なる「節約」ではなく、自分の価値観に合ったお金の使い方を再設計することが重要だと考えます。

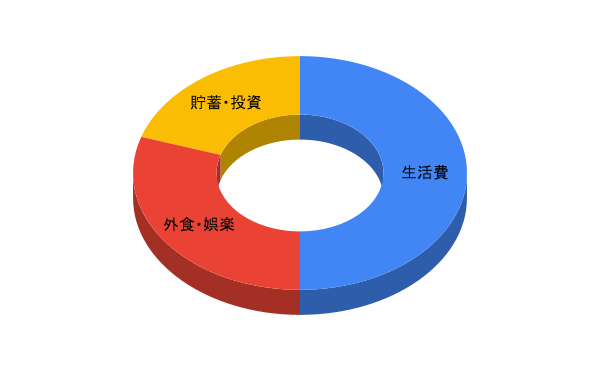

50/30/20ルールも参考にすると良いかもしれません!

手取り収入の50%を生活必需品に、30%をご褒美支出に、20%を貯蓄や投資に充てること

例)手取り25万円のとき

12.5万円を住居費・光熱費・通信費・交通費など生活必需品に

7.5万円を外食費や娯楽費に

5万円を貯蓄や投資に

4 STEP

- 現状を「見える化」する

・家計簿をつける(支出をできるだけクレジットカードにまとめると、アプリで一目瞭然)

・毎月の収入と支出を把握する

・支出を分類する

● 固定費(家賃、保険料、通信費など)

● 変動費(食費、光熱費、交際費など) - 固定費を見直す

固定費は一度見直すことで、継続的な節約効果が期待できます。

・スマホ料金⇒格安SIMへの変更、不要なオプションの解約

・保険料⇒過剰な保障の見直し

・サブスク⇒利用していないサービスの解約

・住居費⇒引っ越しの検討(長期的視点) - 変動費を賢くコントロール

・食費⇒まとめ買いや作り置き、自炊の工夫

・光熱費:電力会社の見直し、エアコンの温度設定、待機電力の削減

・交際費・娯楽費:20〜30代であれば交友関係や自己投資も重要なため、無理な節約は避ける - 浮いたお金の使い道を決める

・生活防衛費として貯蓄

・将来のための投資(NISAなど)

・自分の価値観に合った使い方(趣味、学び、家族との時間)

私のケースはこんな感じです!

収入 給与(手取り):約25万円

賞与(年間):約100万円

支出

<固定費>

スマホ料金⇒楽天モバイルを利用

(楽天ポイント使用して月々3,000円程度)

保険料⇒親戚付き合いで民間保険も継続中(月々1万円程度)

サブスク⇒Amazonプライム、Google Oneを契約

家賃⇒1Kで約7万円(地域相場)

<変動費>

食費⇒自炊を基本として、職場ではおにぎり+マイボトル

趣味のコーヒー代は許容

週末は外食で気分転換

光熱費⇒楽天サービスでポイ活

交際費⇒職場の飲み会、婚活でやや高め

自己研鑽⇒職業上、毎月のように研修参加が必須(5千~1万)

投資⇒クレジットカードによる積立投資で月5万円

✔出来るだけ毎月の手取り給与内で生活できるように設計

✔ただし、現在は自己研鑽や交際費の負担が大きく、赤字傾向

✔生活防衛費として200万円を確保しており、赤字分は賞与で補充

✔生活防衛費が危険水準に近づいた場合は、投資額の見直しを検討

まとめ

現時点では、自分の価値観に合った貯蓄と投資のバランスが取れていると感じています。

今後、結婚などライフステージが変われば、また見直しが必要になるでしょう。そうした変化に柔軟に対応できることも、資産形成における重要な戦略のひとつと考えています。

それでは、次回から投資入門編に入っていきたいと思います。

こちらをCHECK

-

-

証券会社の比較と実体験!投資入門ガイド

投資の第一歩。証券口座の選び方や実体験をもとに、初心者でも安心して始められる資産形成のヒントを紹介します。

続きを見る